行业 | 汽车零配件行业的光荣与梦想

导读

年初,“沪深两市共计91家汽车零部件上市公司2020年年报业绩数据显示:净利润预增公司达28家,占比30.77%;续盈、略增、扭亏公司为26家;其中30家汽车零部件企业归属于母公司股东的净利润超过1亿元,占比达到32.97%。”汽车零配件企业正在战胜疫情的阴霾,回到发展和增长的轨道上来。

*数据来源:证券日报

汽车零部件

指构成汽车整车的所有部件,在汽车研发制造阶段被称为零部件,在汽车售后维修阶段被称为配件。

1

行业概述

🔹 汽车零配件行业是中国汽车工业发展壮大,是中国成为制造强国的重要基础

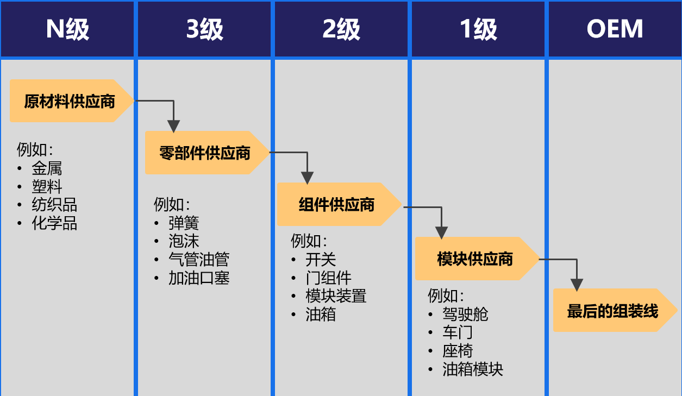

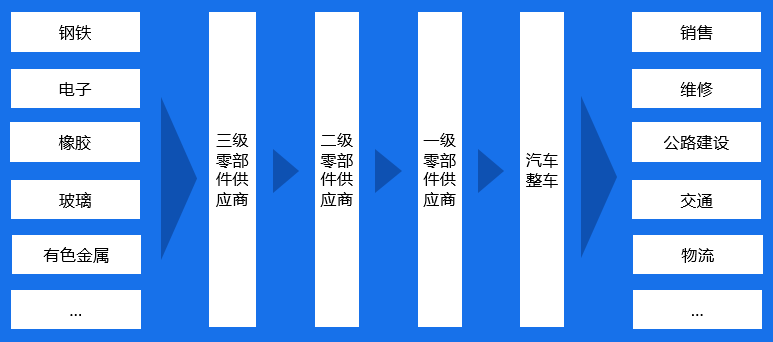

• 汽配行业是工业网的重要组成,零配件配套企业多达四级,供应链长且复杂,上游连接钢铁、有色金属、橡胶、化工等大宗商品,下游连接仅次于房地产的国民经济第二大支柱行业汽车行业;

• 汽车零配件行业是汽车工业的关键基础,整车厂零部件外购比率超过70%,整车制造企业将精力越来越多地放在整车装配及其营销服务的核心业务上,不断减少零部件自制量和零件自制率,实现与零配件供应商纵向一体化的发展形式;

• 汽车零部件的产品质量直接影响了整车厂汽车产品的质量水平及其在市场中的品牌形象,汽车包括多达十万种零件,有效的供应管理是一个重要而艰巨的任务。

🔹 放眼汽车行业和汽车零部件行业,虽然增速放缓,但发展前景依然乐观

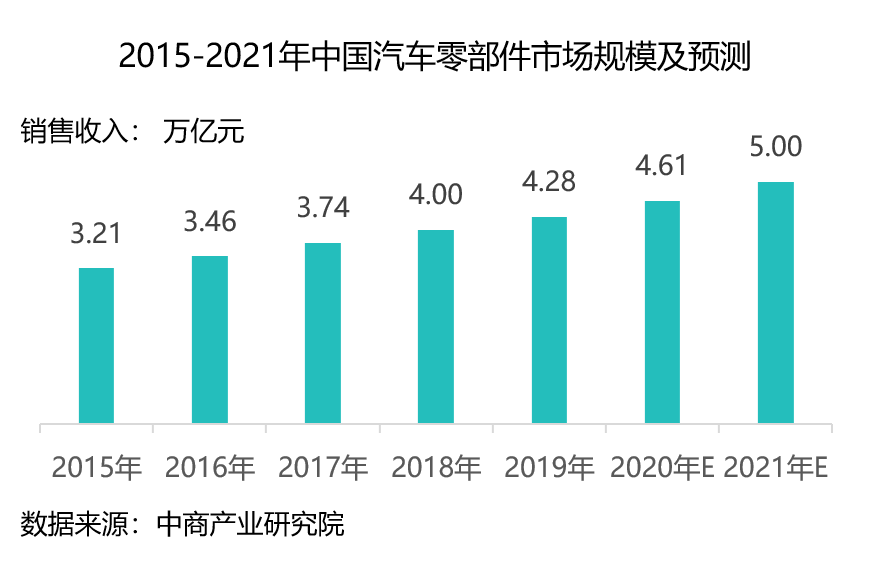

第一,汽配行业规模大体量大。近年来受大宗商品提价、汽车市场增速放缓等因素影响,汽车零部件及配件行业发展增速也有所放缓;但总体而言,汽车零配件市场仍有巨大体量支撑,预计到2021年将达到5万亿市场规模。

第二,汽车后市场是汽车零配件行业的稳定支撑。汽车市场从增量明星转变为存量巨无霸,中国已成为全球最大汽车保有量市场,保有机动车3.8亿辆,巨大的存量市场带来汽车维修保养的稳定需求;2020年中国平均车龄为 6.06 年,而车龄超过5 年后将迎来维修保养的高峰期。

第三,汽车销售市场仍有增长潜力。对汽车销售市场而言虽有增速瓶颈,但中国目前千人保有量约为130辆,远落后于韩国的350辆、日本的487辆、美国的801辆,仅相当于日本1973年,韩国1995年时的发展水平,增长潜力依旧明显。

2

市场结构

🔹 汽车零部件贯穿于汽车制造、流通与售后多个环节,分为整车OEM市场和售后服务AM市场

注:黄色框为汽车产业链中零配件参与的环节;

*OEM:Original Equipment Manufacture;

*AM:Aftersales Market

• 在汽车制造阶段整车厂需要进行委托研发以及零配件采购,涉及的零部件包括发动机,传动系,制动系,转向系,行走系,照明,电气仪表以及新能源汽车的三电系统等;

• 汽车后市场活跃着各种市场主体,包括4S店、独立维修店等线下维修保养门店,B2B汽配批发销售商,以及新康众、途虎这类受大资本青睐的线上线下一体化的新零售服务品牌。

🔹 整车OEM配套供应商要求严壁垒高,同时也有一定的护城河

• 进入整车厂商的零部件配套体系,不仅要通过国际汽车工作组制定的IATF16949 质量管理体系标准认证,ISO14001生产环境国际标准等,还要满足整车厂商在产品质量、同步开发、物流运输、管理水平、成本控制、财务现状等方面的特殊标准和要求。仅产品质量一项:退货率需要低于60ppm,即百万件不能高于60件不符合标准。

• 在产品进入批量生产前,还需履行严格的产品质量先期策划(APQP)和生产件批准程序(PPAP),并经过较长时间的产品装机试验考核,产品经认可后方能 进行批量生产供货。上述认证成本较高,过程复杂,一般需要1-3年才能完成。

虽然历尽千辛万苦,但与整车厂同步开发的零配件供应商有一定的技术主导权和一定时期的独家供货权,并且议价能力相对比较强。

• 在新车阶段受整个汽车行业竞争激烈成本压缩的影响,配套零配件供应商也面临着极大的成本压力,但是进入到OEM配套的供应商,其产品作为原厂件在汽车后市场主要流通于主机厂官方的4S店渠道,享有相对较高的毛利率。

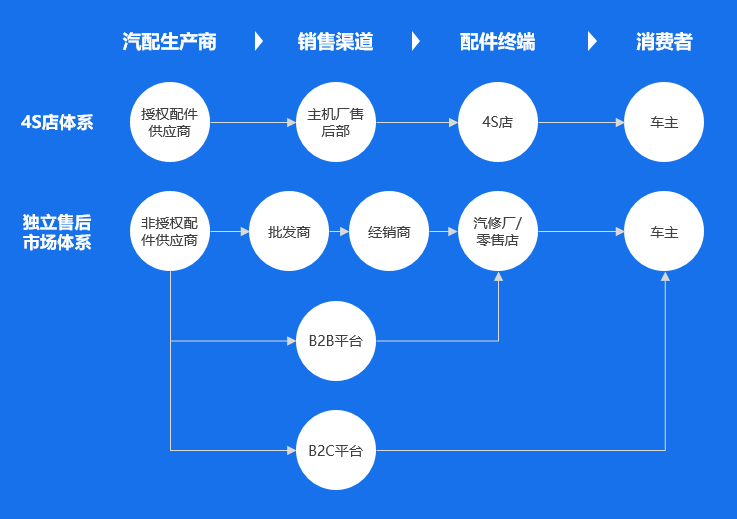

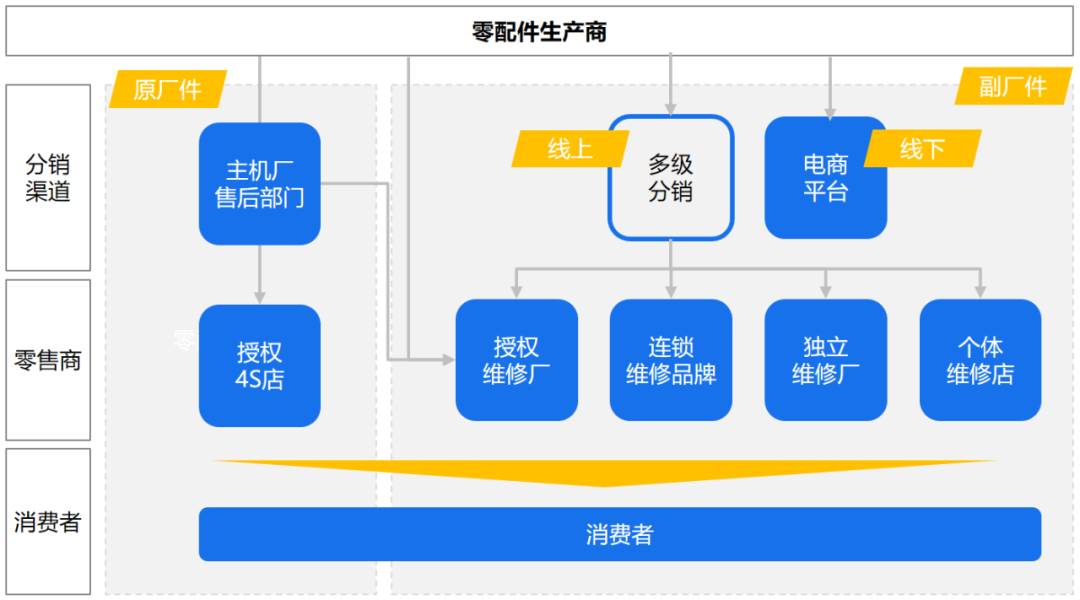

🔹 售后服务AM市场整体上分为4S店体系和独立售后市场体系两种流通渠道。

• 配套零配件供应商的产品称为原厂件,主要流通于主机厂官方授权4S店,非配套零配件供应商的产品则流通于更大体量的独立售后市场,其流通环节更长,大部分需要经过批发再零售,标准化程度比较高的轮胎轮毂,以及雨刷、空调滤清器等养护类配件逐渐在B2C平台直接被消费者购买。

售后服务AM市场利润高,但OEM配套零配件供应商仍占主流,配套之外门槛低、品质良莠不齐,被大资本争相跑马圈地。

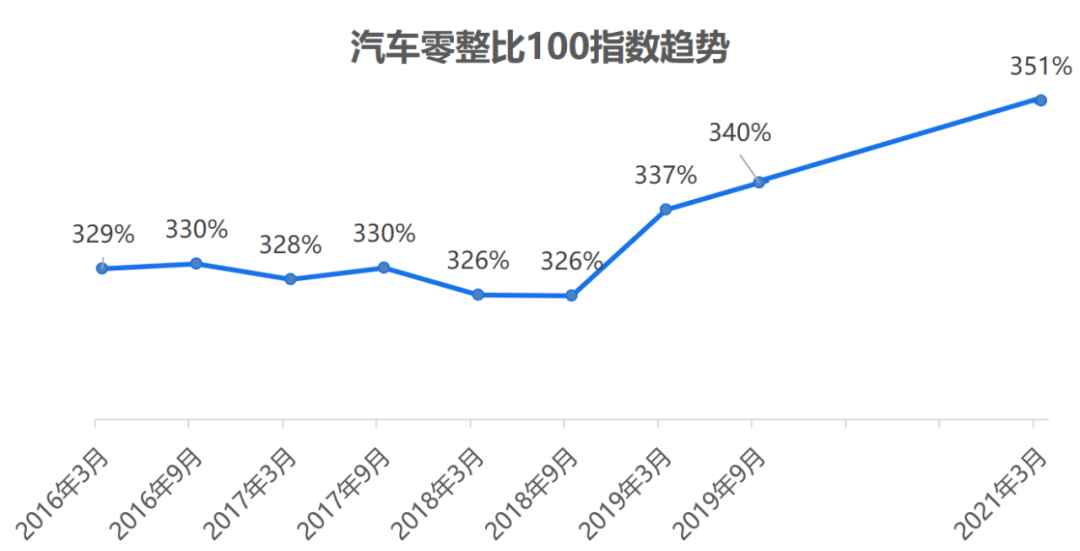

• 相对于汽车制造阶段,后市场的零配件利润更高,奔驰宝马的零整比动辄700%甚至800%以上;国产车的零整比也要在200%以上,国民神车五菱宏光都要接近200%。

*数据来源:中保研

• 大部分新车客户在3年内会在整车厂的4S店体系进行维修保养,一方面从消费者心理的角度,另一方面整车厂会有很多保养套餐、延保政策去维系客户;4S店体系提供的主要是原厂件,这也就是我们前面提到的护城河,不在主机厂配套体系中的供应商,从消费者拥有一辆汽车开始的前三年,较难进入到终端消费者的视野。从数字上来看,汽车4S店占有维修资质的经营企业数量不到十分之一,然而却占领着68%的市场份额。

• 副厂件可能是原厂件价格的一半至十分之一,过保修期之后,一部分消费者会选择在非车厂渠道4S店的售后服务连锁店、独立售后维修店去维修和保养车。然而独立维修市场的准入门槛过低,品质良莠不齐,尚无统一的售后零部件行业质量及服务标准。3.8亿保有量,平均6年的车龄,中国的汽车后市场有巨大的想象空间,OEM体系内4S店在分化出快修店,上门取送车等新模式,非配套体系的汽修店正被大资本跑马圈地,提高集中度。

3

行业特点

🔹 汽配行业供应链长且复杂,生产环节多级配套,分销环节渠道多样

• 整车制造商为了简化汽车制造工艺,减低生产成本,节省装配时间,越来越多地要求零部件供应商成套、成系统供应零部件,向装配模块发展。

• 一级供应商为少数技术先进、规模化生产、具备生产及按需供货能力的大型零部件企业,生产模块中待安装部件的供应商是二级供应商,以此类推。

• 原厂件通过主机厂售后部门流通于4S店体系,副厂件流通于非配套体系,除了传统的汽配城独立维修店,近年来崛起的新零售线上线下连锁汽车维修品牌,如京东、阿里、途虎养车等,正在逐渐占领零配件流通渠道。

🔹 在企业自身发展需要和国家政策的双重推动下,汽配行业兼并重组愈演愈烈,集团企业的管理压力显现

从企业发展的角度看:

• 行业集中度低,竞争力弱:根据企查猫数据,截至2020年8月底,企业名称包含“汽车零部件制造”的存续企业共有168.69万家,其中在业的有48.69万家,规模1000万元以上存续企业仅12.43万家。

• 多客户配套,多地设厂:零部件企业会针对几个客户做配套生产,客户一般是集团客户在多地设立工厂,多个工厂向零配件企业要货,汽车零配件企业会靠近客户工厂设厂,和客户集团统一结算。

• 企业发展需要纵向延伸,横向合作:以“扩规模、调结构、提升附加值”为抓手,提高产业链纵向延伸和横向合作的效率,产业链协同效应显现,结构竞争优势大幅提升。

国家政策也在积极推动汽车零配件行业的兼并重组做大做强,快速催生更多集团化企业:

• 早在2017年我国就出台了《汽车产业中长期发展规划》,《规划》指出:培育具有国际竞争力的零部件供应商,形成从零部件到整车的完整产业体系。到2020年,形成若干家超过1000亿规模的汽车零部件企业集团;到2025年,形成若干家进入全球前十的汽车零部件企业集团。

🔹 汽车行业的质量控制及回溯一直是国家政策和公众舆论关注的焦点

国家政策方面:

• 《缺陷汽车管理条例规定》对缺陷汽车产品,生产者应当依照本条例全部召回;生产者未实施召回的,国务院产品质量监督部门应当依照本条例责令其召回。

• 生产者应当建立并保存汽车产品设计、制造、标识、检验等方面的信息记录以及汽车产品初次销售的车主信息记录,保存期不得少于10年。

• 受国家汽车召回制度的强制要求,整车厂对汽车零部件的质量控制要求越来越严格。

公众舆论的角度:

• 汽车的质量关乎安全,关乎人的健康和生命财产,消费者对于汽车质量问题的关注经常上升为社会舆论热点。快速响应、追溯彻底、有序引导和告知消费者的召回管理往往能够黑转粉,获得消费者的理解和信任,相反召回管理不当对汽车品牌的伤害极大。

• 整车厂要求汽车零部件制造企业建立完善的产品质量追溯体系,实现对产品配置、部件来源、生产批次、采购订单、生产过程、检验记录等的全面可追溯。一旦出现普遍的质量问题可以立即响应,追查问题部件的范围、物流分布,满足整车厂快速响应和提供精准数据的需求。

4

行业痛点

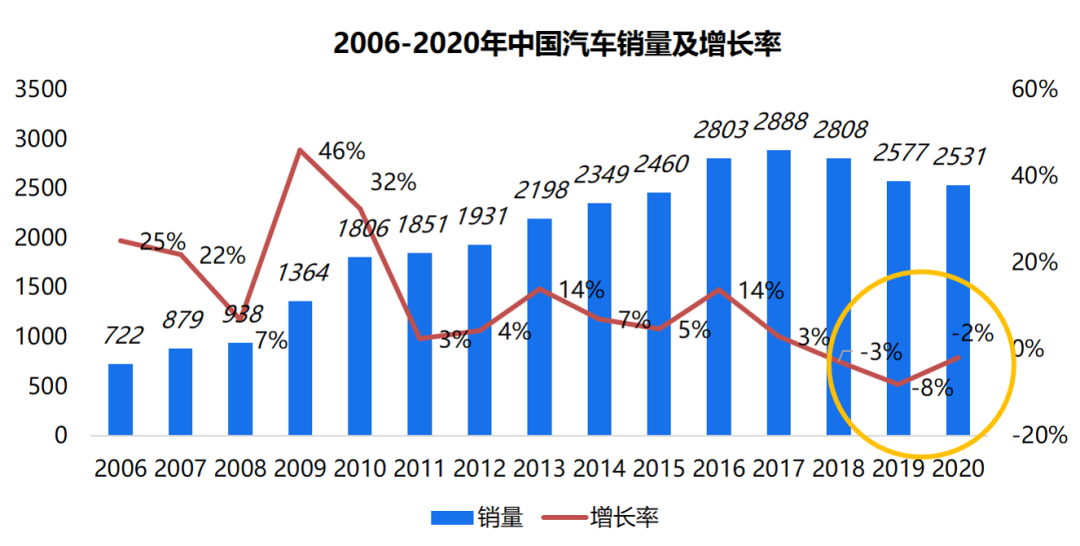

🔹 汽车行业寒冬,整车厂商面临前所未有的竞争压力,压力不可避免地传导至话语权偏弱的上游汽车零配件行业

• 汽车销售连续三年负增长,在长达十年的爆发式增长后,汽车销售市场遇冷;豪华车市场仍保持一定增长率,国产低端市场行情惨淡,华晨汽车、力帆、众泰等纷纷破产倒闭,新能源势力日渐强大,蚕食传统市场。

数据来源:中汽协

单位:万辆

汽车销售遇冷,整车厂对上游供应商的要求更加严格,对汽车零配件企业带来了诸多管理和运营上的压力:

严苛的外部环境促使汽车零配件企业利润率连年下滑

• 一方面成本上涨,大宗商品是汽车零配件的上游资源,近年来大宗商品指数不断攀升令整个供应链的成本逐级抬升;进入21世纪,随着中国经济水平的发展,居民生活水平的提高,劳动力资源逐渐丧失成本优势。

• 另一方面销售价格承压,汽车销售市场竞争激烈,降价保销量成为常态;整车配套零部件供应商,每年都要面临主机厂的降价要求,高达6%-9%;同时,随着市场透明化、消费者的成熟,汽车后市场的高利润率也逐渐回归理性。

5

发展趋势

🔹 尽管国内零配件行业面临低端起家、整体偏弱、外资强势的现状,然而电动车的崛起有机会在新能源汽车零配件领域实现“换”道超车

• 尽管外资背景企业(独资以及中外合资)仅占规模企业数的20%,但其市场份额高达70%以上。而在汽车电子和发动机关键零部件等高科技含量领域,外资市场份额高达90%。在发动机管理系统(包括电喷)、ABS等核心零部件领域,外资企业所占比例分别高达95%和90%以上。

• 燃油车时代,汽车产业核心技术主要体现在发动机、底盘、变速箱等,在此方面,中国从未触摸到世界一流技术,而在电动车领域,这一局势已经发生了扭转;不同于燃油车,电动车最主要的技术围绕在三电(电池、电机、电控)领域,其中电池最为重要,占据整车生产成本的30%—40%。

• 在电池领域,以宁德时代、比亚迪为代表的国产电池厂商已经具备了和松下、LG化学、三星等老牌选手同台竞技的能力,宁德时代已经打入宝马、戴姆勒、大众等世界级豪华车企,市值接近万亿,把一众中外大牌车企甩在身后。

• 2020年11月2日下午,国务院印发《新能源汽车产业发展规划》,表示到2035年,纯电动汽车要成为新销售车辆的主流,公共领域用车全面电动化,燃料电池汽车实现商业化应用,高度自动驾驶汽车实现规模化应用。

🔹 随着汽车行业四化CASE*的颠覆性发展,零部件与配件企业的研发创新能力决定了其未来的竞争格局

CASE:Connected. Autonomous. Shared. Electronic.

• 对汽车的生产制造来说:技术创新能力成为在竞争中取胜的关键,国际零部件大公司都设有专门的研究机构,参与整车厂的同步开发设计;零部件配套供应商的职责不再只是传统方式的按照样品或图纸规格批量加工,而是更多地承担起零部件的开发设计、样品制作、制造检验、质量保证、批量供货及市场服务的整套责任。

• 对汽车后市场的影响:随着电动化的推进,电动车的保有量逐年递增,占整个产业链总利润60%-70%的汽车后市场也将发生巨大变化;由于没有发动机,纯电动车不需要进行目前占保养业务相当大比例的机油、机滤和火花塞更换。平均来说燃油车车主的年化保养成本为 1,638 元,而纯电动车仅需 843 元, 为燃油车的 一半。面向汽车四化发展的零部件研发创新显得尤为重要。

关于金蝶云·星空